Investmentfonds bilden nach wie vor den idealen Einstieg für Anfänger in der Wertpapieranlage. Bereits in den 20er Jahren des vergangenen Jahrhunderts wurde der erste Fonds in den USA, der Pioneer Fund, aufgelegt.

In der Anlageklasse der Investmentfonds muss jedoch zwischen zwei Arten unterschieden werden. Zum einen gibt es die klassischen Fonds, zum anderen haben sich in den letzten Jahren auch ETFs, Exchange Trading Funds, auf Deutsch Indexfonds etabliert.

Fonds Depot Vergleich

Depot zum Fonds kaufen und verkaufen online eröffnen – Anbieter Vergleich.

Fonds kaufen und verkaufen – Was beachten und wie geht das?

Inhalt

Vor dem Einstieg in die Welt der Fonds benötigen Anfänger natürlich ein Depot. Der Weg zur Filialbank um die Ecke stellt sich hier aber nur als zweitbeste Lösung dar. Die Banken vor Ort bieten in den meisten Fällen in erster Linie die Fonds der eigenen Gesellschaft an, Mitbewerber fallen unter den Tisch. Dazu kommt, dass zum einen die Depots nicht kostenfrei geführt werden, der Ausgabeaufschlag in voller Höhe berechnet wird, respektive die Courtagen bei börsengehandelten Fonds vergleichsweise hoch ausfallen.

Sinnvoller ist daher zunächst ein Brokervergleich im Internet. Für Einsteiger bei der Fondsanlage ist es zunächst weniger wichtig, exotische Papiere zu erwerben. Wichtiger ist es, dass der Anbieter möglichst geringe Kosten in Rechnung stellt, beispielsweise durch hohe Rabatte auf den Ausgabeaufschlag. Selbst die Direktbanken, die nur ein kleines Fondsuniversum aufweisen, bieten eine Auswahl aus 3.000 Fonds und mehr.

Besonders attraktiv ist der Einstieg über Fondssparpläne, wenn der Broker diese ohne Ausgabeaufschlag ermöglicht. Entfällt dazu noch die Depotverwaltungsgebühr, ist die Kapitalanlage zum Nulltarif perfekt. Sparpläne sind je nach Anbieter bereits ab 25 Euro möglich.

Fondssparpläne bedingen von sich aus eine längere Haltedauer. Bei Einmalanlagen sollten Sparer berücksichtigen, dass auch ein Fonds einige Jahre braucht, bis er signifikante Wertsteigerungen verbuchen kann. Je nach Anlageschwerpunkt sollten durchaus Haltedauern von fünf Jahren einkalkuliert werden.

Was ist ein Fonds?

Bei einem Investmentfonds handelt es sich bildlich gesprochen um einen Warenkorb mit vielen verschiedenen Produkten. Da die Anlegergelder nicht nur in einem Wertpapier investiert sind, sondern in vielen, führt dies zu einer Risikominimierung aufgrund von Diversifizierung. Vor diesem Hintergrund sind Investmentfonds für Anfänger besonders gut geeignet.

Welche Fonds gibt es?

Neben den klassischen, aktiv von einem Fondsmanagement verwalteten Fonds bieten ETFs eine Alternative. Diese bestehen nicht aus individuell zusammengestellten Wertpapierportfolios, sondern bilden einen Index ab. Dadurch entfällt die Managementaufgabe. Dies wiederum wirkt sich deutlich auf die Kosten des Fonds aus. ETFs werden auch nicht mit einem Ausgabeaufschlag ausgegeben, sondern an der Börse gehandelt. Um wie viel günstiger ein ETF für den Anleger ist, zeigt die folgende Gegenüberstellung:

| Kosten | Aktiver Fonds | ETF |

| Ausgabeaufschlag | Bis 6 Prozent | Keiner |

| Börsenkosten | Keine | Idealerweise 4,95 Euro |

| Managementgebühr | Bis zu 3 Prozent jährlich | Ca 1,5 Prozent jährlich |

| Rückgabekosten | Keine | Idealerweise 4,95 Euro |

| Durchschnittliche Erwerbskosten bei Einmalanlage von 10.000 Euro | 500 Euro | 4,95 Euro |

Aktive Fonds versuchen die jeweilige Benchmark, den zugehörigen Index, zu schlagen. ETFs verlaufen analog zum Index. Immer häufiger performen ETFs besser als alternative aktive Fonds.

Die Fondsgattungen

Es gibt praktisch zu jedem Marktsegment Fonds. Die Hauptkategorien lauten

- Geldmarktfonds

- Rentenfonds

- Aktienfonds

- Mischfonds

- Offene Immobilienfonds

Wir wollen an dieser Stelle das Augenmerk auf Aktienfonds richten, da diese langfristig die ertragreichste Variante darstellen.

- Weltweit und branchenübergreifend

- Regional

- Branchen- und Themenfonds

Ein weiteres Unterscheidungsmerkmal stellt die Ausschüttung dar. Auf der einen Seite gibt es Fonds, welche die Dividenden einmal jährlich ausschütten. Auf der anderen Seite gibt es die sogenannten thesaurierenden Fonds, welche die Ausschüttungen automatisch wieder anlegen.

Alle in diesem Abschnitt aufgeführten Unterscheidungsmerkmale gelten sowohl für klassische Fonds als auch für ETFs.

Die Besteuerung von Fonds

Handelt es sich um Fonds, welche in Deutschland aufgelegt wurden, muss sich der Anleger um nichts kümmern. Die Fondsgesellschaft leitet die Abgeltungssteuer aus den Ausschüttungen automatisch an die Finanzbehörden weiter. Dies gilt auch für Kursgewinne bei Verkauf der Anteile.

Anders verhält es sich bei thesaurierenden Fonds, welche im Ausland, in der Regel in Luxemburg, aufgelegt wurden. Diese sind an dem Zusatz SICAV zu erkennen. In diesem Fall muss der Anleger die Besteuerung über die Steuererklärung selbst vornehmen. Der jährliche Steuerbescheid muss unbedingt aufgehoben werden, da die Finanzbehörden unterstellen, dass in der Steuererklärung keine Angaben erfolgten. In der Konsequenz erfolgt bei Verkauf der Anteile eine erneute Besteuerung der zwischenzeitlich aufgelaufenen Erträge. Nur durch den Steuerbescheid können Anleger die bereits erfolgte Besteuerung nachweisen.

Was passiert, wenn die Kapitalanlagegesellschaft insolvent wird?

Nichts, es passiert nichts. Die Wertpapiere, in welche die Kundengelder investiert wurden, gelten als Sondervermögen. Sie sind aus dem Vermögen der Fondsgesellschaft ausgegliedert. Kommt es zu einem Konkurs, kann eine x-beliebige Fondsgesellschaft das vorhandene Vermögen weiterverwalten.

Das einzige Risiko, die angelegten Gelder komplett zu verlieren, besteht darin, dass alle Unternehmen, in deren Aktien die Kundengelder investiert wurden, von einem Tag auf den anderen insolvent werden. Betrachtet man einmal die Diversifizierung eines Aktienfonds, ist das eher unwahrscheinlich. Unstrittig ist jedoch, dass die Kurse von Aktienfonds, entsprechend der enthaltenen Titel, steigen und fallen.

In welche Fonds soll ich jetzt investieren?

Menschen fühlen sich in ihrer vertrauten Umgebung am wohlsten. Dies gilt gerade beim Fondskaufen auch für Anfänger. Ein ETF auf den Dax 30 wäre ein guter und solider Einstieg. Die 30 größten deutschen Unternehmen bieten schon einmal eine Grundlage. Wer eher europäisch ausgerichtet ist, sieht vielleicht im Euro STOXX 50 eine Chance.

Rohstoffe, aber auch Wasser, werden immer wichtiger. Auch in diesen Segmenten finden sich entsprechende Indizes, welche durch ETFs abgebildet werden. Mit ein wenig mehr Erfahrung und Nervenstärke kann ein Blick in Richtung Schwellenländer, den Emerging Markets, die Gesamtrendite durchaus in die Höhe treiben, da diese Märkte eine deutlich höhere Volatilität als Europa oder die USA aufweisen.

Aber Vorsicht: Von den vor zehn Jahren hochgelobten BRIC-Staaten, Brasilien, Russland, Indien und China, ist heute nichts Gutes mehr zu hören. So ähnlich kann es auch dem Nachfolge-Kleeblatt, den MIST-Staaten ergehen. Mexiko, Indonesien und Südkorea leiden unter dem Einbruch der chinesischen Volkswirtschaft. Die Türkei hat mit hausgemachten Problemen massiv zu kämpfen.

Was bringt ein Sparplan?

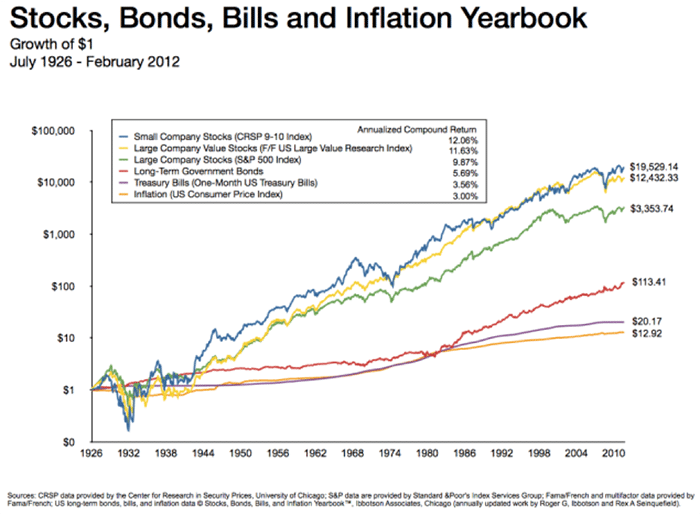

Sparpläne nutzen über viele Jahre hinweg den Durchschnittskosteneffekt. Da die Sparer immer einen festen Betrag investieren, erwerben sie einmal mehr, einmal weniger Fondsanteile. Da Aktienkurse langfristig immer steigen, wie das folgende Chart verdeutlicht, steigen die zu niedrigen Kursen erworbenen Anteile überproportional und führen zu einer überdurchschnittlichen Wertentwicklung.

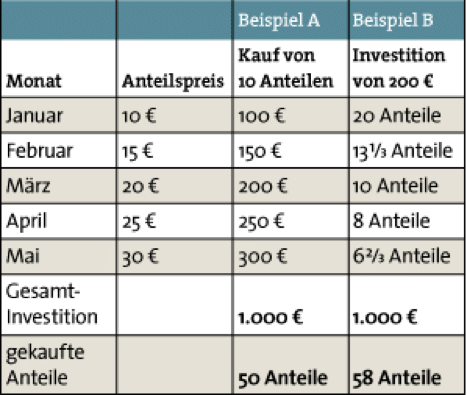

Die Auswirkungen des Durchschnittskosteneffekts stellen sich rechnerisch folgendermaßen dar:

Fazit

Fonds kaufen für Anfänger basiert auf einigen einfachen Überlegungen:

- Zuerst die Auswahl eines kostengünstigen Brokers.

- ETFs sind günstiger und performen besser als klassische aktiv gemanagte Fonds.

- Der Einstieg in ruhige Märkte bietet dem Neuling keine großen Zitterpartien.

- Sparpläne ermöglichen durch den Durchschnittskosteneffekt höhere Renditen.